MAS cho rằng năm nay Uỷ ban Chứng khoán Nhà nước sẽ siết điều kiện phát hành trái phiếu theo hướng điều chỉnh Nghị định 163 nhằm bảo vệ nhà đầu tư cá nhân.

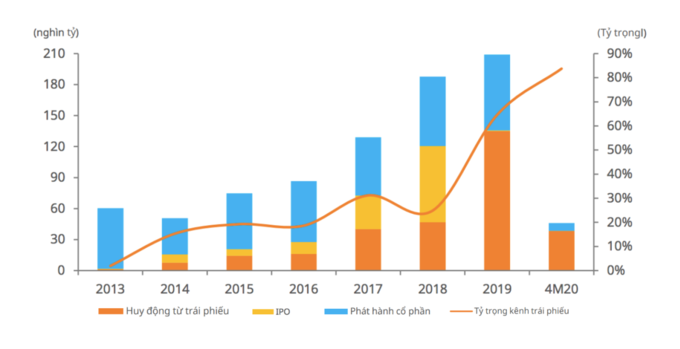

Nhóm phân tích Công ty chứng khoán Mirae Asset Việt Nam (MAS) đánh giá, thị trường trái phiếu doanh nghiệp có nhiều diễn biến mới sau khi dự thảo sửa đổi Nghị định 163 được công bố. Các doanh nghiệp niêm yết có sự dịch chuyển từ thị trường vốn sang thị trường nợ, phản ánh phần nào điều kiện không thuận lợi cho các đợt chào bán cổ phần ra công chúng.

Trong bốn tháng đầu năm, hơn 60.000 tỷ đồng trái phiếu được phát hành, trong đó bất động sản chiếm phần lớn với 22.460 tỷ đồng. Tiếp đó là nhóm ngân hàng, du lịch, thực phẩm và xây dựng cơ bản.

Mặt bằng lãi suất trung bình của các ngành được duy trì như năm trước, quanh mức 10%. Một số trường hợp cá biệt có lãi suất phát hành cao như Công ty Thuỷ điện Nậm La, Công ty Đầu tư IDJ Việt Nam lên đến 13%.

Trong bối cảnh tăng trưởng tín dụng chậm lại, doanh nghiệp nhiều khả năng sẽ tăng huy động vốn qua kênh trái phiếu. Nhà đầu tư cá nhân cũng có xu hướng gom trái phiếu vì đánh giá cao mức độ an toàn của kênh đầu tư này so với cổ phiếu. Theo số liệu của Bộ Tài chính, giá trị mua trên thị trường sơ cấp của nhà đầu tư cá nhân tăng từ 6,9% cuối năm 2018 lên 9,14% vào cuối tháng 11 năm 2019.

Tỷ trọng các kênh huy động vốn của doanh nghiệp niêm yết. Biểu đồ: MAS.

Đòn bẩy tài chính mà các doanh nghiệp đang niêm yết sử dụng giảm đáng kể. Tuy nhiên, nhóm phân tích MAS cho rằng cơ quan điều hành thị trường vẫn phải quản lý chặt hơn giá trị cũng như tiến độ phát hành trái phiếu của các doanh nghiệp nhằm hướng đến việc gia tăng tính minh bạch thông tin, bảo vệ nhà đầu tư cá nhân.

“Dù chưa có hiệu lực ngay, nhưng khả năng Uỷ ban Chứng khoán sẽ bắt đầu thực hiện siết chặt quy định phát hành theo hướng điều chỉnh của Nghị định ngay trong năm nay”, chuyên gia MAS nhận định.

Theo dự thảo nghị định mới, việc phát hành trái phiếu sẽ có một số thay đổi đáng kể. Cụ thể, dư nợ trái phiếu doanh nghiệp phát hành riêng lẻ tại thời điểm phát hành không được vượt quá ba lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất. Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày từ khi công bố thông tin trước phát hành và hai đợt phát hành liên tiếp phải cách nhau tối thiểu sáu tháng.

Dự thảo cũng bãi bỏ điều khoản cho phép bán trực tiếp trái phiếu và loại tổ chức tín dụng, các định chế tài chính khác ra khỏi danh sách đối tượng được tư vấn hồ sơ phát hành trái phiếu.

Phương Đông