Ba cái tên dẫn đầu trong cuộc đua phát hành trái phiếu năm 2019 thuộc về BIDV, VPBank và ACB với hơn 10.000 tỷ đồng trái phiếu mỗi ngân hàng.

Số liệu được các chuyên gia phân tích của Công ty Chứng khoán SSI tổng hợp từ Sở giao dịch Chứng khoán Hà Nội (HNX) và các doanh nghiệp cho thấy trong năm 2019, có 211 doanh nghiệp chào bán trái phiếu ra công chúng với tổng giá trị 300.588 tỷ đồng.

Trong đó, số trái phiếu phát hành thành công ra thị trường chiếm 93,2%, tương đương 280.141 tỷ.

Như vậy, lượng phát hành mới trong năm vừa qua đã giúp quy mô thị trường này tăng từ 9,01% GDP (2018) lên khoảng 11,3% GDP (2019), tổng lượng trái phiếu lưu hành đạt gần 670.000 tỷ.

Ngân hàng đua nhau phát hành trái phiếu

Đáng chú ý, các ngân hàng chính là những tổ chức phát hành nhiều trái phiếu nhất năm vừa qua, với 115.422 tỷ đồng, tương đương 41,2% tổng lượng phát hành.

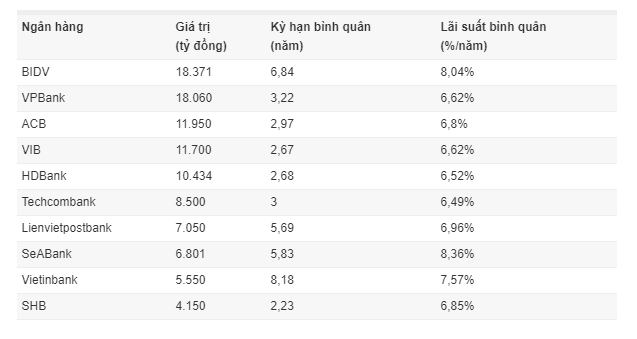

Theo các chuyên gia của SSI, có tới 19 ngân hàng phát hành trái phiếu năm vừa qua, bao gồm cả 7 ngân hàng chưa niêm yết. Với kỳ hạn bình quân 4,1 năm, lãi suất trái phiếu của các ngân hàng thuộc nhóm thấp nhất thị trường, khoảng 7,04%/năm.

Ngan hang nao phat hanh nhieu trai phieu nhat nam qua? hinh anh 1 pho_bank_.jpg

Có tới 5 ngân hàng phát hành hơn 10.000 tỷ đồng trái phiếu năm vừa qua. Ảnh minh họa: Quỳnh Trang.

Ngoài BIDV và Vietinbank có các đợt chào bán ra công chúng trong nước và VPBank chào bán trái phiếu quốc tế, hầu hết nhà băng năm vừa qua đều phát hành dưới hình thức riêng lẻ.

Trong đó, BIDV là nhà băng phát hành mới nhiều trái phiếu nhất năm 2019, tổng cộng 18.371 tỷ đồng, kỳ hạn 6-15 năm. Một ngân hàng quốc doanh khác là Vietinbank cũng phát hành 5.500 tỷ trái phiếu kỳ hạn 7-15 năm.

Theo các chuyên gia, điều này cho thấy yêu cầu đáp ứng các tiêu chuẩn Basel II và Thông tư 41 khiến nhóm ngân hàng này phải đẩy mạnh phát hành trái phiếu kỳ hạn dài để tăng vốn cấp 2, cải thiện hệ số CAR.

Thực tế, BIDV và Vietinbank cũng là những ngân hàng đang gặp khó khăn trong việc tăng vốn để đáp ứng tiêu chuẩn tỷ lệ an toàn vốn theo Thông tư 41.

Xếp sau BIDV là hai ngân hàng tư nhân VPBank và ACB với lượng trái phiếu phát hành lần lượt đạt 18.060 tỷ và 11.950 tỷ.

VIB cùng HDBank là hai cái tên còn lại có lượng phát hành trái phiếu trên 10.000 tỷ năm vừa qua. Tuy nhiên, nhóm ngân hàng này chủ yếu phát hành trái phiếu kỳ hạn 2-3 năm, lãi suất 6,5-6,8%/năm.

10 ngân hàng phát hành nhiều trái phiếu nhất năm 2019:

Số liệu từ HNX cho thấy hơn 81.360 tỷ đồng trái phiếu được nhóm ngân hàng tư nhân này phát hành với kỳ hạn dưới 3 năm. Nhóm trái phiếu này sẽ giúp ngân hàng giảm được tỷ lệ vốn ngắn hạn cho vay trung dài hạn tốt hơn so với việc huy động qua kênh tiền gửi thông thường.

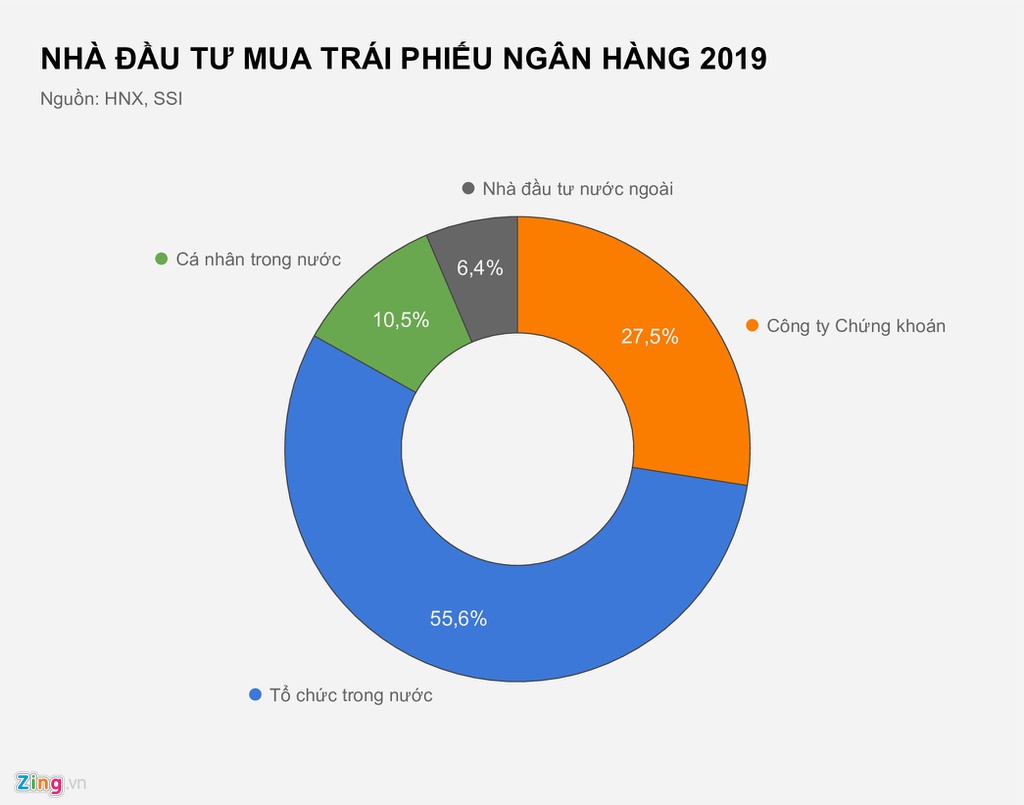

Ai là chủ nợ trái phiếu của ngân hàng?

Trong hơn 81.000 tỷ trái phiếu ngân hàng dưới 3 năm, trái chủ lớn nhất là nhóm các công ty chứng khoán mua 31.500 tỷ, tương đương 40% tổng lượng phát hành.

Trong khi đó, nhiều lô phát hành chỉ ghi bên mua là “tổ chức trong nước”. Theo SSI, lượng mua này rất lớn nên ngoài các định chế tài chính khó có đơn vị nào đủ năng lực để tham gia (tính đến 30/9/2019, tổng vốn chủ sở hữu của các công ty chứng khoán là 77.800 tỷ).

Năm 2019, cũng chứng kiến xu hướng nhà đầu tư cá nhân trở thành chủ nợ trái phiếu các ngân hàng. Trong đó, nhóm nhà đầu tư này mua chủ yếu là trái phiếu 6-10 năm của BIDV, Vietinbank, SeABank và TPBank với tổng giá trị 12.084 tỷ.

Lãi suất các khoản trái phiếu này dao động từ 8-9,5%/năm và có lãi suất thả nổi, cao hơn so với lãi tiền gửi kỳ hạn dài. Tuy nhiên, nhiều chuyên gia cho rằng thị trường trái phiếu chưa thật sự dành cho nhà đầu tư cá nhân.

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM, cho rằng “sân chơi” trái phiếu không dành cho những người tay ngang mà dành cho những nhà đầu tư có kiến thức, kỹ năng có năng lực đánh giá được hiệu quả hoat động của doanh nghiệp. Và nhà đầu tư này chính là các quỹ đầu tư, tổ chức tài chính chứ không phải cá nhân.

Cùng quan điểm, TS Bùi Quang Tín, CEO Trường doanh nhân BizLight cũng cho rằng cách tiếp cận thông tin về trái phiếu doanh nghiệp của nhà đầu tư cá nhân vẫn gặp rất nhiều khó khăn.

Nhà đầu tư muốn mua trái phiếu cần chú ý các yếu tố như độ minh bạch của báo cáo tài chính, độ hợp lý trong vấn đề định giá… nhất là với nhóm ngân hàng, doanh nghiệp chưa niêm yết.

Ngoài ra, trái chủ phổ biến vẫn là các ngân hàng, công ty chứng khoán, quỹ đầu tư, công ty bảo hiểm với bộ phận phân tích chuyên nghiệp. Trong khi nhà đầu tư cá nhân tham ra sẽ rất khó khăn trong việc thẩm định hồ sơ phát hành trái phiếu và dễ dẫn tới rủi ro.

Trích Nguồn